こんにちは、1棟2戸の賃貸併用住宅を新築した賃貸営業マン&不動産投資家のしんしです。

マイホームで利用されることの多い「住宅ローン控除」。賃貸併用住宅においても、要件を満たしていれば住宅ローン控除を受けることができます。

しんし

しんし実際、私たちは新築した賃貸併用住宅で住宅ローン控除が適用されています!

そこで今回は、賃貸併用住宅における住宅ローン控除の適用条件について解説します。

賃貸併用住宅で住宅ローン控除を受ける際の必要書類や注意点について私たちの実体験も踏まえて解説しますので、賃貸併用住宅で住宅ローンを利用しようと考えている人はぜひ参考にしてみてください。

賃貸営業マン歴10年。2019年から不動産投資をスタートし、賃貸併用住宅・貸家・アパートなど合計42戸を所有。2022年に資産管理法人設立。賃貸業界の中から見る不動産投資について発信しています!

資格:宅地建物取引士/賃貸不動産経営管理士/相続支援コンサルタント他

Twitter:@shinshi_fudosan

Blog:はじめての戸建て投資/ニコイチブログ

編集者:

不動産会社・住宅メーカーでの経験から、不動産についてわかりやすく解説する不動産ライター。大手Webメディアにも多数寄稿。執筆実績はこちら

保有資格:宅地建物取引士/賃貸不動産経営管理士/FP2級/日商簿記2級/教員免許(国語)他

Twitter:@writerERI

Instagram:@eri.writer

note:writer_eri

賃貸併用住宅で住宅ローン控除を受ける要件

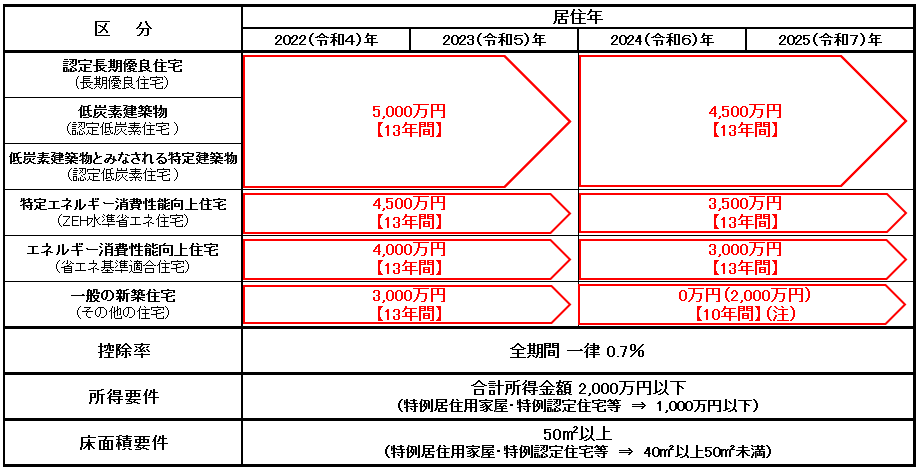

住宅ローン控除とは、簡単にいえば住宅ローンを借り入れしてマイホームを購入した場合に所得税の控除が受けられる制度です。

年末時点での住宅ローン残高(もしくはマイホームの取得費用)の0.7%が最大13年間控除されるため、節税効果が大きい特徴があります。

同じ建物内に自宅と賃貸が共存する賃貸併用住宅の場合も、要件を満たしていれば住宅ローン控除を受けることが可能です。ここでは、賃貸併用住宅で住宅ローン控除受けるための要件について解説します。

- 住宅の取得から6か月以内に居住する

- 床面積50m2以上かつ自宅部分が床面積の1/2以上(※)

- 住宅ローン控除を受ける年の合計所得金額2,000万円以下(※)

- 住宅ローンの返済期間10年以上

- 居住年および前後2年間(合計5年間)に長期譲渡所得の課税の特例などを受けていない

- 生計を一にする(取得後も含む)親族や特別な関係の人からの取得、贈与による取得の場合は対象外

- 親族・知人からの借り入れは対象外 など

※特例居住用家屋or特例認定住宅等は床面積40m2以上50m2未満、合計所得金額1,000万円以下

参考:国税庁HP

住宅ローン控除を受けるための代表的な適用条件は上記の通りです。

賃貸併用住宅の場合、上記の適用条件の中で気をつけなければならないポイントは、「床面積50m2かつ自宅部分が床面積の1/2以上」であることでしょう。

したがって、賃貸部分が総床面積の50%を超えてしまう場合は住宅ローン控除の対象外となってしまうのです。

自宅部分と賃貸部分の区分登記をすることで住宅ローン控除の適用条件を満たすことはできますが、そもそも区分登記のできる建物であるか、将来的に相続でトラブルになる可能性があるなどのデメリットがありますので、慎重に検討する必要があるでしょう。

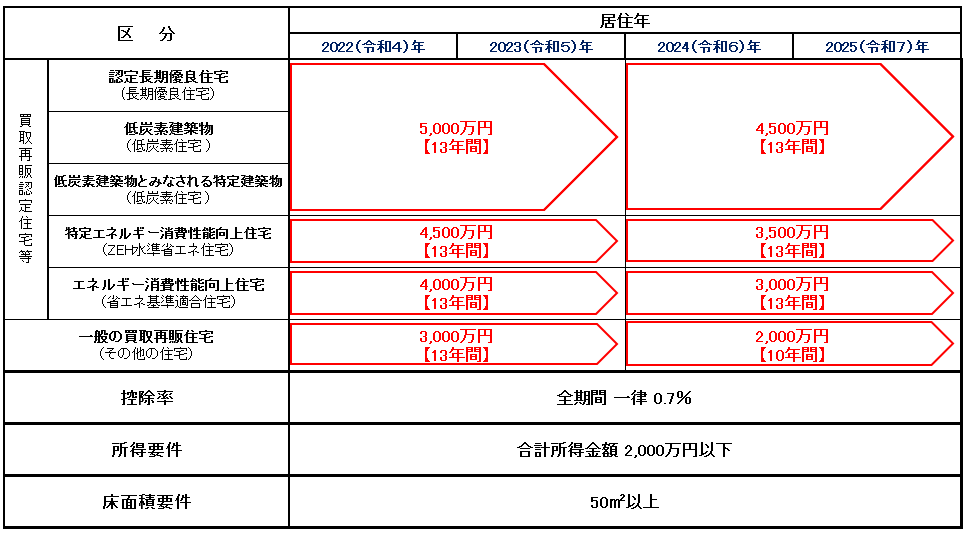

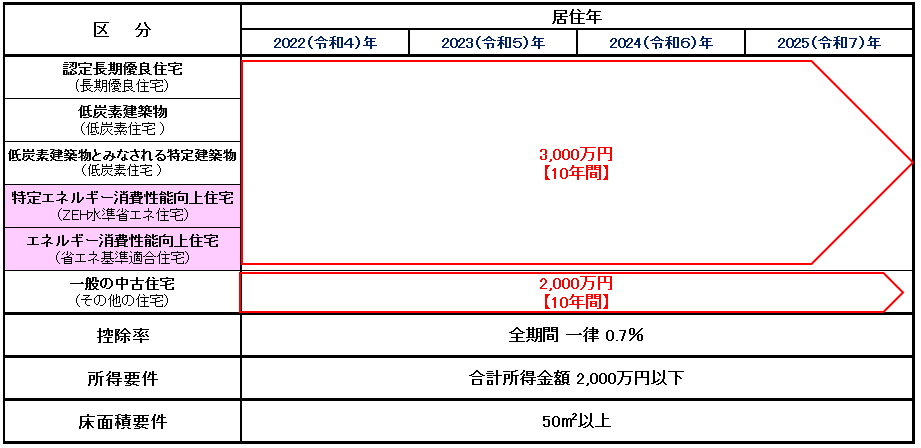

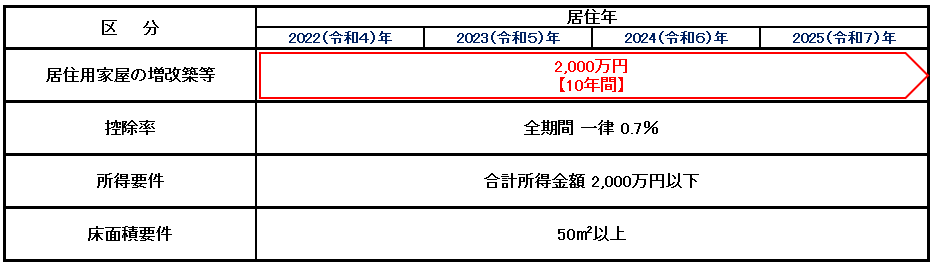

さらに、上記の基本的な要件の他、住宅の種類によっても異なる内容が定められています。

| 住宅の種類 | 主な適用条件 |

|---|---|

| 買取再販 | ・宅地建物取引業者から取得している ・宅地建物取引業者が住宅取得→リフォーム→再販までの期間が2年以内 ・取得時点で新築された日から10年経過している ・建物価格に対するリフォーム工事費用の割合が20%以上 ・1982年1月1日以降に建築or取得日前2年以内に耐震住宅の証明がされている など |

| 中古住宅 | ・1982年1月1日以降に建築 ・現行の耐震基準に適合している証明を受けている など |

| 増改築等 | ・増築、改築、建築基準法に規定する大規模の修繕または大規模の模様替え(壁、柱、床、屋根、はりまたは階段のいずれか1か所以上)の工事 ・マンション専用部分の床、階段または壁の過半に対して行われる修繕・模様替え ・家屋(マンションの場合は専用部分)のリビング、キッチン、浴室、トイレ、洗面所、納戸、玄関または廊下の一室の床、または壁の全部について行う修繕・模様替えの工事 ・現行の耐震基準に適合する耐震改修工事 ・一定のバリアフリー改修工事 ・一定の省エネ改修工事 など ※上記のいずれにしても、増改築の工事費用100万円超かつ工事費用の1/2以上が自己居住用部分であることが必要 |

買取再販や中古住宅、増改築等の場合は住宅ローン控除の適用条件がさらに複雑になっているため、住宅ローン控除の対象となるかどうかしっかりと確認しておくことが大切です。あらかじめ専門家に相談しておきましょう。

賃貸併用住宅で住宅ローン控除を受けるための必要書類

賃貸併用住宅で住宅ローン控除を受けるためには、確定申告を行う必要があります。

期日が近くなってから慌てないように、あらかじめ必要な書類を準備しておきましょう。

| 主な必要書類 | 入手先 |

|---|---|

| 確定申告書 | 税務署or国税庁HP |

| 住宅借入金等特別控除額の計算明細書 | 税務署or国税庁HP |

| 住宅取得資金に係る借入金の年末残高等証明書 | 住宅ローンを借り入れしている金融機関 |

| 登記事項証明書 | 法務局 |

| 工事請負契約書の写しor売買契約書の写し | ハウスメーカーor不動産会社 |

| 源泉徴収票 | 勤務先 |

| マイナンバーカード(orマイナンバーがわかる住民票の写し) | お住まいの役所 |

| その他 | 個々の事情等により必要となる書類による |

住宅取得資金に係る借入金の年末残高等証明書は住宅ローンを借り入れしている金融機関から郵送で送られてくるケースが多いため、紛失しないように大切に保管しておきましょう。

上記の他、個々の事情により追加で必要となる書類が出てくる可能性があります。税務署から指摘を受けた場合は、追加書類を準備してください。

私たちは初年度の確定申告を終えたあと、税務署から「追加工事費用がわかる書類」の提出を求められました。

提出後、「不動産事業で取得費用と住宅ローン控除での取得価額では含めることのできる項目が異なる」と指摘があり、修正申告をしています。

確定申告後に税金の還付を受けてから追加書類の提出や修正申告をしました。還付後に指摘される場合もありますので、十分に注意しましょう。

賃貸併用住宅で住宅ローン控除を受ける際の注意点

ここでは、賃貸併用住宅で住宅ローン控除を受ける際の注意点について解説します。

- 賃貸部分は住宅ローン控除の対象外

- 住宅ローン控除の適用には確定申告が必須

賃貸部分は住宅ローン控除の対象外

賃貸併用住宅において住宅ローン控除の対象となるのは自宅部分のみ。したがって、賃貸部分は住宅ローン控除の対象外となるのです。

自宅部分と賃貸部分の床面積割合から借入金などを按分(比率に応じて割り振ること)して算出します。自宅部分と賃貸部分のすべてが対象となるわけではないことに注意しましょう。

住宅ローン控除の適用には確定申告が必須

賃貸併用住宅で住宅ローン控除の適用条件を満たしていても、確定申告をしなければ控除を受けることはできません。

特に初年度は必ず確定申告しなければならないため、上記でご紹介した必要書類を準備して忘れずに確定申告を行いましょう。

賃貸併用住宅の運営をする場合は、基本的には確定申告をすることをおすすめします。

賃貸併用住宅に挑戦するなら住宅ローン控除の条件も知っておこう

今回解説したように、賃貸併用住宅でも要件を満たしていれば住宅ローン控除を受けることができます。

住宅ローン控除は税額控除であるため、節税効果が非常に高い制度です。賃貸併用住宅に挑戦する場合は、住宅ローン控除の適用条件もしっかりと把握しておきましょう!